«Панібратський капіталізм» американського зразка

Конфлікт інтересів між бізнесом та суспільством не міг тривати довго. Приклад з компанією Enron — свідчення того, що суспільство має шанси перемогти шахрайство. Хоча навіть американське суспільство не гарантоване від зловживань, стверджує автор статті. Українська енергетично- капіталістична дійсність, у свою чергу, надто довго перемагала суспільство, щоб не вивчити уроки американської компанії.

Пам’ятаєте кризу в Південно-Східній Азії? Міністерство фінансів США та його союзники по МВФ звалили тоді провину за проблеми в цьому регіоні на «панібратський капіталізм», відсутність прозорості й погане корпоративне управління. Країнам цього регіону було рекомендовано наслідувати американську модель, використати американські аудиторські фірми, запрошувати американських бізнесменів, які навчили б місцевих підприємців, як їм слід керувати своїми компаніями. (Незважаючи на те, що під керівництвом своїх власних бізнесменів економіка Південно-Східної Азії розвивалася швидше, ніж у інших регіонах, — причому впродовж трьох попередніх десятиріч.) Скандал навколо компанії Enron надав нового значення двом улюбленим американським приказкам: «what goes around comes around» (що посієш, те й пожнеш) і «people in glass houses shouldn’t throw stones» (хто живе в скляному будинку, не повинен кидатися камінням).

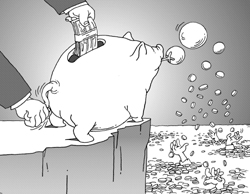

Компанія Enron використала хитромудрі бухгалтерські прийоми й складні похідні фінансові інструменти (деривати) для того, щоб ввести інвесторів в оману щодо її вартості. І не було ніякої прозорості. Вона використала свої гроші для здобуття впливу й влади, формування політики США в галузі енергетики, а також для того, щоб не підкорятися загальним правилам. «Панібратський капіталізм» — явище не нове; й це сфера діяльності не однієї єдиної партії. За наявними даними, колишній міністр фінансів США Роберт Рубін намагався чинити вплив на нинішній уряд, щоб він втрутився від імені компанії Enron в її вельми необгрунтовані інтереси в Індії. Перебуваючи на цій посаді, він заважав ніби незалежній раді з прийняття стандартів бухгалтерії, коли та намагалася навести лад у обліку опціонів на акції, що отримуються керівниками вищої ланки. Частково завдяки йому ці зусилля щодо надання прозорості корпоративному бухгалтерському обліку не увінчалися успіхом.

Те, як охоче Америка надає багатомільярдні суми на допомогу авіакомпаніям, що потрапили в скрутне становище, або створює картелі для захисту сталеливарної й алюмінієвої промисловості, дозволяє припустити, що ідеологія вільного ринку є нічим іншим, як тонкою вуаллю, котра приховує застарілий корпоративний добробут, що дістається тим, хто має відповідні зв’язки.

Для декого той факт, що компанії Enron не було надано економічної допомоги й що її проблеми були розв’язані, є свідченням відсутності «панібратського капіталізму». Я інтерпретую це інакше: це свідчення важливості вільної преси, яка, можливо, й не може припинити, але може зменшити зловживання. Щойно преса почала звертати пильну увагу на компанію Enron, стало зрозуміло, скільки членів Конгресу приймало від неї гроші. Внески компанії були не просто актом прояву громадянських почуттів, а були свого роду інвестиціями. Як і багато інвестицій компаній Enron, вони працювали лише в короткостроковому періоді й не дали результатів у довготривалому.

Із цього можна взяти багато уроків. Деякі уроки стосуються сфери політики: скандал з компанією Enron посилив докази на користь проведення кампанії з фінансової реформи та на користь необхідності ще суворіших законів, що вимагають оприлюднення інформації. Демократичне правління може бути підірване корпоративними інтересами, заради яких купуються навіть вибори. Однак адміністрація Буша відмовляється оприлюднити інформацію, яка показала б роль корпоративних інтересів у формуванні її політики в галузі енергетики.

Інші уроки стосуються економіки, особливо економічної інформації. Для того щоб ринок працював, щоб звучали відповідні сигнали, що вказують, де слід ефективно розміщувати ресурси, інвестори мають отримувати якомога більше інформації. Є внутрішньо притаманний такій ситуації конфлікт інтересів: власники й керівники мають природний імпульс представляти все у рожевому світлі. Щоб обмежити можливі зловживання, використовується практика аудиту. Але хто охоронятиме самих вартових? Хто має перевіряти аудиторів?

Ми дуже сильно покладаємося на стимули. Аудитори бажають зберігати свою репутацію. Але поєднання практики консультування й аудиту висуває нові перекручені стимули: прагнення догодити клієнтові, який не любить несприятливих звітів. Артур Левіт, колишній голова американської Комісії із цінних паперів і бірж, усвідомив цей конфлікт: коли багато працівників аудиторських фірм концентрують свої зусилля на досягненні своїх власних короткострокових інтересів, достовірність інформації в підсумкових документах аудиту може бути порушена. Можливо, він неоспіваний герой усієї цієї поразки. Але аудиторські фірми та їхні корпоративні клієнти — що недивно, оскільки між ними виникла змова — відкрито виступили проти його пропозиції про розділення практик консультування й аудиту.

Що уловив Левіт і що чітко показала невдача компанії Enron — це те, що стимули відіграють свою роль, але нічим не обмежені ринки самі собою не створюють правильних стимулів. Ринки не можуть забезпечити стимулів для створення багатства; вони можуть забезпечити стимули для махінацій типу тих, якими займалася компанія Enron. Нова економіка та її нові складні фінансові інструменти посилюють проблеми, пов’язані із системою надійного бухобліку; вони дозволяють з більшою легкістю затемняти все це. Замість того щоб зайнятися цими проблемами, корпоративна Америка систематично відвертається від них — з допомогою й за сприяння «панібратського капіталізму» американського зразка.

Головна проблема нашого часу полягає в знаходженні правильного співвідношення між державним регулюванням і ринком. Ті, хто зацікавлений у нинішньому стані речей, стверджуватимуть, що компанія Enron є винятком: що причиною її загибелі було шахрайство, що в нас є закони проти шахрайства й що порушники цих законів мають понести й понесуть відповідальність. Але багато що з того, що робила компанія Enron, було законним. Аудитори компанії заявляли, що її основні дії лежать у рамках закону, що тисячі фірм робили те саме.

Вони праві — й у цьому вся проблема. Інвесторам потрібні гарантії того, що отримана інформація адекватно відображає економічне становище фірми. За наявного нормативного й законодавчого середовища, що допускає похідні фінансові інструменти та інші не включені в балансові звіти зобов’язання, в інвесторів нині немає можливості отримати такі гарантії. Нам потрібні кращі стандарти й суворіші закони. Й хоча ми ніколи не зможемо запобігти всім зловживанням, ми зможемо забезпечити правильні стимули.

Ми можемо намагатися прищеплювати кращі етичні стандарти. Але ми не можемо на них покладатися, коли так багато зваблених життям людей не бачать нічого поганого в системі дверей, «що обертаються» для своїх. Вони стверджують, що регулюватимуть конфлікт інтересів; але ми бачимо, що вони, можливо, врегулюють його у своїх власних інтересах. І хоча свідоцтва про такі зловживання стають явними, нові сфери зловживань часто відкриваються знову, візьміть, наприклад, скасування в США закону Гласса Стігола, згідно з яким поділялися сфери діяльності комерційних і інвестиційних банків.

Ми часто спостерігали наслідки надмірного ослаблення регулювання, надмірної свободи ринків. Нині ми не повинні піддатися спокусі впасти в іншу крайність. Питання в тому, як досягнути рівноваги.

Джозеф СТІГЛІЦ, професор економіки Колумбійського університету, раніше був головою Ради консультантів з економіки при президентові США Біллі Клінтоні, а також головним економістом і старшим віце- президентом Світового банку.