«Панибратский капитализм» американского образца

Конфликт интересов между бизнесом и обществом не мог продолжаться долго. Пример с компанией Enron — свидетельство того, что общество имеет шансы победить мошенничество. Хотя даже американское общество не гарантировано от злоупотреблений, утверждает автор статьи. Украинская энергетическо-капиталистическая действительность, в свою очередь, слишком долго побеждала общество, чтобы не изучить уроки американской компании.

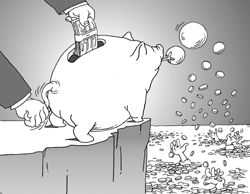

Помните кризис в Юго-Восточной Азии? Министерство финансов США и его союзники по МВФ свалили тогда вину за возникшие в этом регионе проблемы на «панибратский капитализм», отсутствие прозрачности и плохое корпоративное управление. Странам этого региона было рекомендовано следовать американской модели, использовать американские аудиторские фирмы, приглашать американских бизнесменов, которые бы научили местных предпринимателей, как им следует руководить своими компаниями. (Невзирая на то, что под руководством своих собственных бизнесменов экономика Юго-Восточной Азии развивалась быстрее, чем в других регионах — причем на протяжении трех предыдущих десятилетий). Разразившийся скандал с компанией Enron придал новое значение двум любимым американским поговоркам: «What goes around comes around» (Что посеешь, то и пожнешь) и «People in glass houses shouldn’t throw stones» («Кто живет в стеклянных домах, не должен швыряться камнями».

Компания Enron использовала замысловатые бухгалтерские уловки и сложные производные финансовые инструменты (дериваты) для того, чтобы ввести в заблуждение инвесторов относительно ее стоимости. И не было никакой прозрачности. Она использовала свои деньги для приобретения влияния и власти, формирования политики США в области энергетики, а также для того, чтобы не подчиняться общим правилам.

«Панибратский капитализм» — явление не новое; и это сфера деятельности не одной единственной партии. По имеющимся данным, бывший министр финансов США Роберт Рубин пытался оказать воздействие на нынешнее правительство, чтобы оно вмешалось от имени компании Enron в ее весьма необоснованные интересы в Индии. Находясь на этом посту, он мешал якобы независимому совету по принятию стандартов ведения бухгалтерии, когда тот пытался навести порядок в учете опционов на акции, получаемых руководителями высшего звена. Отчасти благодаря ему, эти усилия по приданию прозрачности корпоративному бухгалтерскому учету не увенчались успехом.

То, с какой охотой Америка предоставляет многомиллиардные суммы на оказание помощи попавшим в затруднительное положение авиакомпаниям или создает картели для защиты сталелитейной и алюминиевой промышленности, позволяет предположить, что идеология свободного рынка является ничем иным, как тонкой вуалью, скрывающей устаревшее корпоративное благосостояние, достающееся тем, у кого есть соответствующие связи.

Для некоторых тот факт, что компании Enron не было предоставлено экономической помощи, и что ее проблемы были раскрыты, является свидетельством отсутствия «панибратского капитализма». Я интерпретирую это другим образом: это является свидетельством важности свободной прессы, которая, возможно, и не может остановить, но может уменьшить злоупотребления. Как только пресса стала обращать пристальное внимание на компанию Enron, стало ясно, сколько членов Конгресса принимало от нее деньги. Взносы компании были не просто актом проявления гражданских чувств, а являлись своего рода инвестициями. Как и многие инвестиции компании Enron, они работали только в краткосрочном периоде и не принесли результатов в долгосрочном.

Из этого можно извлечь много уроков. Некоторые уроки относятся к сфере политики: скандал с компанией Enron усилил доводы в пользу проведения кампании по финансовой реформе и в пользу необходимости еще более строгих законов, требующих обнародования информации. Демократическое правление может быть подорвано корпоративными интересами, ради которых покупаются даже выборы. Однако администрация Буша отказывается обнародовать информацию, которая бы показала роль корпоративных интересов в формировании ее политики в области энергетики.

Другие уроки касаются экономики, особенно экономической информации. Для того чтобы рынок работал, чтобы раздавались соответствующие сигналы, указывающие, где следует эффективно размещать ресурсы, инвесторы должны получать как можно больше информации. Существует внутренне присущий такой ситуации конфликт интересов: владельцы и управляющие имеют естественное побуждение представлять все в самом розовом свете. Чтобы наложить ограничения на возможные злоупотребления, используется практика аудита. Но кто будет охранять самих стражей? Кто должен проверять аудиторов?

Мы очень сильно полагаемся на стимулы. Аудиторы желают сохранять свою репутацию. Но совмещение практики консультирования и аудита выдвигает новые извращенные стимулы: стремление угодить клиенту, который не любит неблагоприятных отчетов. Артур Левит, бывший председатель американской Комиссии по ценным бумагам и биржам, осознал этот конфликт: когда многие сотрудники аудиторских фирм концентрируют свои усилия на достижении своих собственных краткосрочных интересов, достоверность информации в итоговых документах аудита может быть нарушена. Возможно, он невоспетый герой всего этого провала. Но аудиторские фирмы и их корпоративные клиенты — что неудивительно, поскольку между ними возник сговор — открыто выступили против его предложения о разделении практик консультирования и аудита.

Что уловил Левит, и что ясно показал провал компании Enron — это то, что стимулы играют свою роль, но ничем не ограниченные рынки сами по себе не создают правильных стимулов. Рынки не могут обеспечить стимулов для создания богатства; они могут обеспечить стимулы для махинаций типа тех, которыми занималась компания Enron. Новая экономика — и ее новые сложные финансовые инструменты — усиливают проблемы, связанные с системой надежного бухучета; они позволяют с большей легкостью затемнять все это. Вместо того чтобы заняться этими проблемами, корпоративная Америка систематически отворачивается от них — с помощью и при содействии «панибратского капитализма» американского образца.

Главная проблема нашего времени заключается в нахождении правильного соотношения между государственным регулированием и рынком. Те, кто заинтересован в нынешнем положении вещей, будут утверждать, что компания Enron является исключением: что причиной ее гибели было мошенничество, что у нас есть законы против мошенничества, и что нарушители этих законов должны понести и понесут ответственность. Но многое из того, что делала компания Enron, было законным. Аудиторы компании заявляли, что ее основные действия находились в рамках закона, что тысячи фирм делали то же самое.

Они правы — и в этом вся проблема. Инвесторам нужны гарантии того, что полученная информация адекватно отражает экономическое положение фирмы. При существующей нормативной и законодательной среде, допускающей производные финансовые инструменты и другие, не включаемые в балансные отчеты, обязательства, у инвесторов сейчас нет возможности получить такие гарантии. Нам нужны лучшие стандарты и более строгие законы. И хотя мы никогда не сможем предотвратить все злоупотребления, мы сможем обеспечить правильные стимулы.

Мы можем пытаться прививать лучшие этические стандарты. Но мы не можем на них полагаться, когда так много искушенных жизнью людей не видят ничего дурного в системе «вращающихся дверей» для своих. Они утверждают, что будут регулировать конфликт интересов; но мы видим, что они, возможно, урегулируют его в своих собственных интересах. И хотя свидетельства о таких злоупотреблениях становятся явными, новые сферы злоупотреблений часто открываются снова, возьмите, к примеру, отмену в США закона Гласса Стигола, согласно которому разделялись сферы деятельности коммерческих и инвестиционных банков.

Мы часто наблюдали последствия чрезмерного ослабления регулирования, чрезмерной свободы рынков. Сейчас мы не должны поддаться искушению броситься в другую крайность. Вопрос в том, как достигнуть равновесия .

Джозеф СТИГЛИЦ, профессор экономики Колумбийского университета, ранее был председателем Совета консультантов по экономике при президенте США Билле Клинтоне, а также главным экономистом и старшим вице-президентом Всемирного банка.

Выпуск газеты №:

№28, (2002)Section

Подробности